Kto z nas nie marzy o własnym mieszkaniu? Jednak często utrudnieniem w jego zakupie z pomocą kredytu hipotecznego bywa wymagany wkład własny, stanowiący nawet 20 proc. wartości nieruchomości. Z myślą o osobach, które nie zdołały uzbierać gotówki na ten wydatek, ale mają zdolność kredytową i spełniają pozostałe wymogi przewidziane dla kredytobiorcy, rząd wprowadził program „Mieszkanie bez wkładu własnego”. Jakie są jego zasady? Kto może z niego skorzystać i czy w ogóle warto? A także, na co zwrócić uwagę, jeśli rozważamy kredyt z gwarancją wkładu własnego? Na te pytania odpowiadają ekspercki Związku Firm Pośrednictwa Finansowego (ZFPF).

Od lat Polska znajduje się na jednym z ostatnich miejsc w Europie pod względem liczby mieszkań przypadających na 1000 mieszkańców[1], a blisko co 5. Polak deklaruje chęć zakupu nieruchomości[2]. Oznacza to, że pęd do posiadania własnego „M” dla wielu z nas długo nie zostanie zaspokojony. I choć ostatnie miesiące to okres rosnących stóp procentowych, a także drożejących w dynamicznym tempie nieruchomości i najwyższej od 24 lat inflacji, wciąż widoczne jest duże zainteresowanie kredytami hipotecznymi. W I kw. 2022 r. banki udzieliły kredytów mieszkaniowych o wartości 16,9 mld zł[3], z czego aż 10 mld było udziałem pośredników ZFPF[4].

– W przypadku niektórych osób kredyt hipoteczny może być luksusem, na który w danym momencie nie mogą sobie pozwolić. To pokłosie decyzji KNF i wprowadzenia zapisów Rekomendacji S, która od 2014 r. wprowadziła obowiązek posiadania wkładu własnego przy ubieganiu się o kredyt. Według obecnie obowiązujących wymogów kredytobiorca powinien dysponować wkładem własnym w wysokości 20 proc. wartości nieruchomości lub 10 proc., jeśli pozostałe 10 proc. będzie objęte ubezpieczeniem – mówi Rafał Salach, ekspert ZFPF, Credipass. – Biorąc pod uwagę ceny nieruchomości w Polsce, to może być nawet kilkadziesiąt tysięcy złotych, które trzeba zebrać w gotówce. Dla wielu jest to poziom nieosiągalny – dodaje Rafał Salach.

Program „Mieszkanie bez wkładu własnego”

Z tego powodu rząd postanowił wprowadzić program „Mieszkanie bez wkładu własnego”. Jest on elementem Polskiego Ładu i ma wesprzeć Polaków w zakupie mieszkania, nawet jeśli nie dysponują pieniędzmi na wymagany w bankach wkład własny.

Na brakujący wkład własny specjalnej gwarancji udziela Bank Gospodarstwa Krajowego. Taka gwarancja jest zabezpieczeniem spłaty kredytu mieszkaniowego i oznacza, że w razie problemów z terminowym wywiązywaniem się ze zobowiązania, to BGK wypłaci naszemu bankowi pieniądze do wysokości gwarancji i stanie się naszym wierzycielem. Gwarancja odpowiada wkładowi własnemu – minimum 10 proc. a maksimum 20 proc. jednak nie może przekroczyć 100 tys. zł. Jak łatwo policzyć, jeśli potrzebujemy całego wkładu własnego (w wysokości 20 proc.) to nasz kredyt nie może być większy niż 500 tys. zł. Takie zabezpieczanie dotyczy kredytów złotowych zaciąganych na minimum 15 lat.

– Należy wiedzieć, że w ramach programu „Mieszkanie bez wkładu własnego” kredytobiorca nie dostaje od Państwa pieniędzy, a kredyt musi zaciągnąć na 100 proc. wartości nieruchomości i tyle też spłacić. Gwarancja od BGK służy więc temu, żeby nie trzeba było zbierać kilkudziesięciu tysięcy złotych jeszcze przed zakupem nieruchomości i odwlekać zakupu „własnego M” przez kilka lat – wyjaśnia Leszek Zięba, ekspert ZFPF, mFinanse.

Za udzielenie gwarancji trzeba jednak zapłacić. Prowizja za udzielenie gwarancji wynosi 1 proc. kwoty gwarancji, maksymalnie 1 tys. zł.

Planujesz zakup mieszkania… i więcej niż jedno dziecko? Musisz to wiedzieć

Program „Mieszkanie bez wkładu własnego” ma w sobie także element pomocowy dla powiększających się rodzin. Zakłada on, że jeśli w trakcie spłaty kredytu zaciągniętego z gwarancją BGK rodzina powiększy się o drugie i kolejne dziecko, będzie można uzyskać częściową spłatę kredytu. O co chodzi?

– Dodatkowym „bonusem” w programie jest możliwość uzyskania częściowej spłaty kredytu, jeśli w naszym gospodarstwie domowym pojawi się dziecko, czyli tzw. „spłata rodzinna”. Jeśli w rodzinie urodzi się drugi potomek podczas trwania kredytu, dopłata wyniesie 20 tys. zł. Za powiększenie rodziny o każde kolejne dziecko otrzymamy po 60 tys. zł. Jeśli więc nasza rodzina powiększy sięw trakcie trwania kredytu z modelu 2+1 do modelu 2+4, to w sumie saldo naszego kredytu pomniejszy się o140 tys. zł. Warto tu wspomnieć, że dopłaty nie przysługują na pierwsze dziecko ani na te dzieci, które już mamy w chwili ubiegania się o kredyt w programie ,,Mieszkanie bez wkładu własnego”. Z tej perspektywy program może być atrakcyjny szczególnie dla osób, które dopiero rozpoczynają wspólne życie i planują powiększenie rodziny– mówi Rafał Salach, ekspert ZFPF, Credipass.

Warto zwrócić uwagę na fakt, że powiększenie rodziny może wiązać się zarówno z urodzeniem, jak i przysposobieniem dziecka.

Państwo będzie gwarantować dopłaty do wkładu własnego do końca 2030 r. W tym celu w BGK stworzono specjalny Rządowy Fundusz Mieszkaniowy, który będzie finansowany z budżetu państwa. W 2022 r. do jego puli trafi 100 mln zł, a z każdym rokiem jego fundusze mają rosnąć z uwagi na konieczność sfinansowania umorzeń w ramach „spłaty rodzinnej”.

Kto może skorzystać z kredytu bez wkładu własnego?

Skoro już wiemy, na czym polega gwarancja, to warto wiedzieć, kto będzie mógł z programu skorzystać. Są to małżeństwa, osoby będące w związkach nieformalnych oraz single. Jeśli w związku nieformalnym wychowywane jest dziecko, obowiązują zasady takie jak dla małżeństw. W przypadku związków nieformalnych nieposiadających dzieci, obowiązują zasady jak dla dwójki singli. Głównym rozróżnieniem jest kwestia posiadania nieruchomości.

- Osoby bezdzietne – także samotne, które chcą wziąć kredyt samodzielnie; małżeństwa/ związki nieformalne bezdzietne; małżeństwa/związki nieformalne z 1 dzieckiem:

Dla osób z tej grupy warunkiem skorzystania z gwarancji BGK jest brak nieruchomości na własność. Nie może jej mieć nie tylko osoba, która wnioskuje o kredyt, ale też żadna inna osoba w gospodarstwie domowym.

- Małżeństwa/ związki nieformalne, które mają co najmniej 2 dzieci:

mogą mieć nieruchomość na własność, ale o określonej powierzchni:

maksymalnie 50 m2 w przypadku rodziny z dwójką dzieci,

- maksymalnie 75 m2 dla rodziny z trójką dzieci,

- maksymalnie 90 m2 dla rodziny z czwórką dzieci

- bez limitu metrów kwadratowych dla rodzin z co najmniej piątka dzieci.

– Co ważne, ustawa nie wprowadziła limitu wiekowego kredytobiorcy. Oznacza to, że jest to program o potencjalnie szerszym zasięgu niż znane wcześniej rozwiązania jak np. Mieszkanie dla Młodych i może zaspokoić potrzeby mieszkaniowe także większych rodzin. W ustawie nie ma też mowy o granicach dochodowych. Jednak poza warunkami formalnymi, które wynikają z ustawy wprowadzającej program, trzeba spełnić jeszcze jeden, bardzo istotny warunek – trzeba mieć zdolność kredytową – mówi Leszek Zięba, ekspert ZFPF, mFinanse.

Limity cen nieruchomości w programie

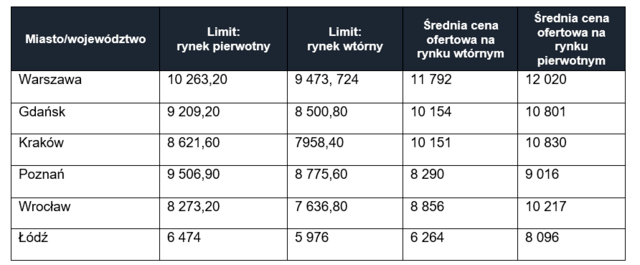

Poza wytycznymi dotyczącymi tego, kto może skorzystać z kredytu bez wkładu własnego, program przewiduje też limity cen nieruchomości. W praktyce oznacza to tyle, że nie każde mieszkanie czy dom będzie można kupić za gwarantowany przez BGK kredyt. Ustawa wskazuje konkretne limity cenowe i choć trwają dyskusje na temat ich podwyższenia, w tej chwili wciąż obowiązują te pierwotnie zapisane w ustawie. Limity są osobne dla mieszkań z rynku pierwotnego i wtórnego. Oblicza się je jako iloczyn średniego wskaźnika przeliczeniowego kosztu odtworzenia 1 m2 oraz współczynnika:

- 1,3 w przypadku rynku pierwotnego,

- 1,2 w przypadku rynku wtórnego.

Średnie wskaźniki przeliczeniowe dla danego województwa zmieniają się w czasie, a ustala je wojewoda. Dla przykładu, taki wskaźnik dla miasta Warszawy wynosi w tej chwili 7 894,77 zł a dla reszty województwa mazowieckiego 5 246,90 zł. Jak więc obliczyć limit? To proste. Na przykładzie Warszawy dla rynku wtórnego będzie on wynosić: 7 894,77 x 1,2 = 9 473, 724 zł za metr kwadratowy zł a dla rynku pierwotnego 7,894,77 x 1,3 = 10 263,20 zł za metr kwadratowy.

Limity cen nieruchomości w wybranych miastach obowiązujące do 30 września br[5]., a średnie ceny metra kwadratowego na rynku wtórnym i pierwotnym[6].

– Wyznaczone limity sprawiają, że nie każdą nieruchomość będzie można kupić za kredyt z gwarancją BGK, zwłaszcza w największych miastach. Sytuacja powinna być nieco lepsza w przypadku zakupu w mniejszych miejscowościach, gdzie ceny są zazwyczaj niższe niż w stolicach województw, ale i tak przed zakupem będzie trzeba się sporo naszukać. Ciekawą alternatywą może być decyzja o budowie domu z gwarancją wkładu własnego – mówi Rafał Salach, ekspert ZFPF, Credipass.

W których bankach można się ubiegać o kredyt z gwarancją wkładu własnego?

Lista banków, które oferują to rozwiązanie ma być na bieżąco aktualizowana na stronach Banku Gospodarstwa Krajowego. Procedury udzielenia kredytu będą różne w zależności od banku.

– Kredyt bez wkładu własnego może być szansą na własne lokum dla osób, które mimo zaostrzonych kryteriów mają zdolność kredytową, tylko np. są na takim etapie, że nie udało im się jeszcze zebrać wymaganej kwoty. Trzeba sobie jednak zdawać sprawę z tego, że będzie to droższe rozwiązanie niż w przypadku zwykłego kredytu hipotecznego. Nie tylko dlatego, że w „tradycyjnym” kredycie zmniejszamy swój kapitał do spłaty właśnie wkładem własnym, ale także dlatego, że marże banków są w tym produkcie wyższe. Gdy rozważamy taki kredyt musimy też pamiętać o tym, że to nie jest tak, że państwo nam daje jakieś pieniądze. To my musimy spłacić całą pożyczoną sumę, chyba, że skorzystamy ze spłaty rodzinnej – mówi Leszek Zięba, ekspert ZFPF, mFinanse.

[1] Raport Klubu Jagiellońskiego „Lokalna alternatywa. Jak wybudować w Polsce brakujące mieszkania”, 04/2022.

[2] Badanie w ramach Ogólnopolskiego Panelu Badawczego Ariadna dla WP przeprowadzone na reprezentatywnej grupie 1067 pełnoletnich Polaków metodą CAWI w dniach 06-09 maja 2022 r.

[3] Raport AMRON-SARFiN, Q1 2022 .

[4] ZFPF, Polacy chętniej sięgają po kredyty gotówkowe i firmowe. A co z hipotekami? Branża pośrednictwa finansowego w I kw.

2022 r.

[5] Opracowanie własne na podstawie Dzienników Ustaw odpowiednich województw.

[6] Barometr Metrohouse i Credipass, Najnowsze dane z rynku mieszkaniowego i kredytów hipotecznych, I kw. 2022 r.

O ZFPF:

Związek Firm Pośrednictwa Finansowego (ZFPF) to organizacja reprezentująca polski rynek firm pośrednictwa finansowego. Związek powstał 19 czerwca 2008r. Wśród jego członków znajdują się największe i najbardziej renomowane firmy pośrednictwa finansowego.

Celem ZFPF jest reprezentowanie interesów gospodarczych i społecznych branży, w szczególności wypracowywanie jednolitych standardów pracy firm pośrednictwa finansowego. Związek stawia sobie za cel umacnianie właściwego wizerunku pośredników oraz edukowanie społeczeństwa w zakresie zarządzania finansami.

[PR]